Redistribuciónen tiempos de pandemia: pertinencia de un impuesto solidario (a la riqueza)

César Castillo García* y Luan Sánchez Pérez*

La decisión de incrementar los impuestos siempre ha sido polémica. Una medida de este tipo pone a ciudadanos de distintas posiciones políticas a discutir sobre la legitimidad y, más aún, la funcionalidad del incremento de una tasa de impuestos para la estabilidad y el crecimiento de la economía nacional. Hace algunas semanas, el Presidente del Consejo de Ministros anunció la posibilidad de crear un impuesto solidario (IS) para financiar parte de las acciones que el Gobierno está realizando de cara a la pandemia. Aun no se ha presentado ningún proyecto ni menos aún debatido la propuesta en el foro Legislativo; sin embargo, muchos especialistas, políticos y periodistas no han tardado en pronunciarse. En medio del debate, diversas voces han olvidado preguntas pertinentes como: ¿existe realmente la necesidad de un IS? ¿Cuáles deberían ser sus condiciones y a quiénes debería estar dirigido este IS?

Impuesto en épocas de recesión y emergencia…¿hay razones para sugerir dicha medida?

Los panfletarios que se han hecho de columnas en los diarios “importantes” no han hecho más que oscurecer el debate. Esta propuesta no es una arremetida socialista la que vivimos, ni mucho menos la propuesta del IS es la sombra de un totalitarismo rampante. El incremento de los gastos gubernamentales para enfrentar la emergencia sanitaria ha lanzado a muchos gobiernos a ensayar medidas de financiamiento. Entre nuestros vecinos, el legislativo uruguayo aprobó el impuesto de emergencia sanitaria COVID-19 que afecta de manera escalonada al ingreso de los funcionarios que perciben más de US$2,760 (120,000 pesos uruguayos). Dicha medida tiene como finalidad crear un Fondo Solidario COVID-19 para cubrir gastos de protección, prevención, mitigación, y rehabilitación. En Colombia se aprobó un impuesto similar que afectaría a cerca de 21,200 servidores públicos (1,8% del total del empleo estatal colombiano) que reciben un ingreso mensual por encima de US$ 2,500 (10 millones de pesos colombianos).

En ambos casos, el impuesto busca proveer los fondos que se dejarán de percibir por la reducción de la recaudación durante cuarentena. Estas medidas operan reorientando parte de las cargas salariales estatales hacia otros usos que dichos gobiernos deben asumir en lo inmediato. La racionalidad de esta medida se explica por lo siguiente: (1) en épocas de cuarentena el único empleador que no se detiene es el Estado y (2) la parte de la remuneración estatal captada por el impuesto ingresará a la economía como forma de gasto público, en reemplazo del consumo que ya se habría desacelerado debido al desempleo y a la contracción productiva.

¿En Perú tenemos razones para aplicar un nuevo impuesto?

Hasta el momento el presupuesto destinado para la emergencia asciende a un poco más de 5.5 mil millones de soles. De los cuales, sólo 6.6% son recursos reorientados de otras partidas presupuestales; mientras que, el resto es resultado de los decretos supremos y de urgencia emitidos durante la emergencia. Adicionalmente, el Gobierno ha inyectado 30 mil millones de soles para el plan de Reactivación Productiva. Iniciado el segundo trimestre del año, el recuento suma 35, 5 mil millones de soles ¡Cerca del 20% del presupuesto total aprobado el año pasado y un poco más del 27% de los fondos pensados para EL gasto corriente y pago de deudas del Gobierno general para este año!

Según la SUNAT, sólo el Gobierno Central ha registrado una caída anual de 3% en los ingresos tributarios en el primer trimestre del 2020 y sólo en marzo la disminución fue de 16.4% (estos valores no incluyen la caída registrada por los gobiernos regionales ni locales). Ahora veamos cuántos flujos adicionales se han registrado para financiar este incremento de necesidades. Por un lado, a inicios de abril se anunció un préstamo de cerca de US$ 36.3 millones por parte del Banco Mundial, luego hacia el 16 del mismo se sumó la donación de USAID por un monto de US$ 2.5 millones y simultáneamente se emitió deuda en forma de bonos soberanos por un monto de US$ 3 mil millones. En suma, tenemos un total de US$ 3.038 mil millones o más de 10.3 mil millones de soles que representa un 5.8% del presupuesto para el 2020.

¿El Gobierno piensa seguir emitiendo deuda para financiar esta emergencia o acaso tomará los fondos destinados a la inversión pública (cerca de 47.5 mil millones de soles)? En esta disyuntiva, se hace atractiva la alternativa de un impuesto. A fines de abril, miembros del Poder Ejecutivo sostuvieron que para cubrir el posible déficit se aplicaría un impuesto solidario sobre los mayores ingresos. Hasta ese momento, lo expresado por el presidente del Consejo de Ministros da a entrever que este regirá para todos los trabajadores con ingresos mayores a los 10 mil soles (US$ 2,941 aproximadamente). La recaudación proyectada sería entre 200 y 300 millones de soles (Si todo el impuesto se volviese gasto público amortiguaría la caída del PBI en un 0.1%,).

Una medida de este tipo poosee tres problemas: (1) un impuesto al ingreso no tiene sentido porque se espera una alta contracción de la actividad económica provocando que los ingresos salariales no serían percibidos por los trabajadores que conforman la base imponible, (2) aún si se recupera los empleos perdidos durante la cuarentena, los recortes de sueldos y salarios generarían una reducción del consumo privado (este representa 64.5% del PBI), y (3) una reducción el consumo privado aceleraría aún más la caída del aparato productivo nacional. Estos efectos negativos deben ser aclarados por parte del Gobierno más allá de la arremetida ideológica de economistas, empresarios y panfletarios cuyo reclamo se resume en la expresión: “¡aplicar impuestos siempre es malo!” o el idéntico “(…) la literatura existente dice que los impuestos reducen el crecimiento”. Estas son solo tinajas mojadas sin ninguna gota de vino. Si el problema es obtener fondos y la medida pensada la creación de un IS, a continuación sugerimos a quiénes debe estar dirigido.

Si se decide poner un impuesto en este contexto ¿qué grupo debería conformar la base imponible?

En términos de equidad y redistribución, si se considerase un IS este debería estar dirigido a la riqueza, es decir, al acervo de propiedades de los más ricos del Perú (valor económico acumulado a lo largo del tiempo hasta el presente y proclive a crecer en el futuro) y no a los ingresos, como muchos expertos han sugerido. Los ingresos son un flujo en un periodo de tiempo dado, mientras que la riqueza es un stock que ha sido conseguido gracias a la acumulación de múltiples flujos de ingreso. En una crisis, los ingresos son los primeros en ser afectados por ser un flujo semanal, quincenal o mensual. Mientras que la riqueza es un stock que podría no verse afectado ante la crisis y que sería la salvaguarda ante la reducción de nuestros ingresos como el caso de nuestros ahorros (CTS, pensiones, propiedades, etc.). En consecuencia, el impuesto debería focalizarse en los hogares y personas que tienen gran riqueza acumulada (y no necesariamente los que perciben el mayor ingreso mensual) pues tienen mayor capacidad de gasto.

Cabe preguntarse, ¿quiénes son los más ricos en el Perú? De acuerdo con las discusiones, muchos analistas han citado la Encuesta Nacional de Hogares (ENAHO) como un medio fiable para calcular quiénes serían los llamados a aportar al IS. Es verdad que la ENAHO es una de las principales fuentes de información sobre los ingresos y los gastos de los hogares peruanos. Además, es una base de datos utilizada para la focalización la población más vulnerable y pobre beneficiaria de las políticas sociales. Sin embargo, no es fiable si se la quiere utilizar para identificar a los hogares más ricos: la metodología de construcción de dicha base no corrige el subreporte de ingresos. ¿Esto qué quiere decir? La ENAHO se construye a partir de una muestra de hogares que es representativa de la totalidad del país (para que los datos puedan ser generalizados). No obstante, una falencia técnica de la encuesta es que cuando se visita a las familias con los ingresos más altos para realizarles las preguntas, estas deciden no responder y dejan un vacío dentro de la muestra.

Por ejemplo, según la ENAHO el hogar peruano con los mayores ingresos el 2016 estuvo ubicado en el distrito limeño de San Isidro y tuvo un Ingreso Bruto Total de 1.134.459 soles (337.938.338 dólares). Más de la mitad de este ingreso venía del Ingreso Laboral (694.101 soles o 61%), seguido por el Ingreso de Capital que correspondía a más del tercio del ingreso total (426.982 soles o 37.6%). Si comparamos este dato con el puntero del ranking de los peruanos más ricos elaborado por la Revista Forbes, especialista en aproximar el patrimonio de ricos y famosos3 encontramos que tres peruanos presentan una riqueza superior a los mil millones (o un billón) de dólares. El líder de la tabla alcanzó una fortuna de 1600 millones o 1.6 billones de dólares americanos. Si comparamos ambos valores, vemos que el sujeto más rico del Perú según Forbes tiene una fortuna equivalente a casi 47 345 veces el Ingreso Bruto Total del hogar más rico según la ENAHO para el 2016. Este valor nos da idea de lo lejos que está la ENAHO de poder representar fielmente a este exclusivo y pudiente grupo de hogares peruanos.

En consecuencia, estimar la base impositiva del IS con los datos de la ENAHO sería un terrible error por tres razones. Primero, las preguntas de la ENAHO privilegian los datos asociados con los flujos de ingresos y no intenta medir la riqueza de un hogar. Segundo, la ENAHO no tiene la capacidad de estimar el número de hogares con los ingresos más altos del país porque, en la práctica, no incluyen a este grupo dentro de su muestra. Por último, y más importante aún, porque estimar un ingreso promedio sobre la base de la estructura de ingresos de la ENAHO induce a subvalorar el ingreso promedio total a nivel nacional, al excluir los ingresos más altos (es decir, el ingreso promedio calculado está mucho más abajo que el ingreso promedio real). En otras palabras, se colocaría un impuesto solidario a personas que, si se hubiese incluido a los hogares ricos, no les correspondería aportar porque estarían por debajo del ingreso promedio requerido.

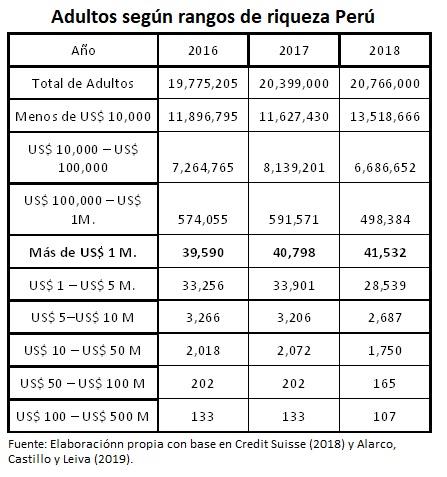

Gracias a metodologías alternativas a la ENAHO, presentamos el número de adultos según rangos de riqueza4 para el Perú sobre la base de los estimados del Credit Suisse para los años 2016 al 2018. Para el 2018, de los 20 millones de adultos poco menos de 500 mil contaban con una riqueza entre los 100 mil y el millón de dólares y poco más de 40 mil ostentaban una riqueza de más de un millón de dólares. Claramente, en el Perú hay millonarios y ellos son los llamados a aportar al IS, tal y como lo expresó el Presidente Vizcarra en su ya conocido horario vespertino.

A pesar de todo, ¿es viable esta medida en la actualidad?

Salvo el Proyecto de Ley 4887 presentado el 24 de marzo por el Grupo Parlamentario del FREPAP, no hay otra iniciativa referida a la tasación de las grandes fortunas o al cobro de impuestos dirigidos al valor del patrimonio inmobiliario declarados en libros contables. Esta propuesta considera tres umbrales de riqueza: 1, 10 y 50 millones de soles. Y para cada umbral aplica tasas a intervalos de 0.22%-1%, 1%-2% y 2%-3% sobre el monto registrado que se encuentre por encima de cada umbral. Lamentablemente, dicha propuesta carece de sustento técnico y no parte de ningún estimado oficial.

Algunos críticos sostienen que un impuesto a la riqueza solo generaría incrementos de la evasión tributaria, especialmente en economías periféricas e informales como la peruana. Por ello, recomiendan reformas institucionales que hagan más eficiente la recaudación sin incrementar los impuestos. Sin embargo, no existe contrafactual que confirme un aumento en la capacidad de recaudación sin incrementar las tasas impositivas. Otros se refieren a los desincentivos a la inversión que generan los impuestos. Esta última aproximación olvida que parte de los stocks que componen la riqueza no generan valor agregado alguno (p.e. valores financieros e inmuebles que no están conectados con la estructura productiva, compras suntuarias, piezas de arte, etc.). No toda ganancia de capital es necesariamente (re)invertida.

Finalmente, ante la observación de que no existen datos suficientes para crear un impuesto a la riqueza, planteamos que la carencia de estimados oficiales se puede revertir utilizando la información que ya existe en las instituciones públicas: SUNAT registra los altos ingresos de capital en la base de Principales Contribuyentes, SBS y SMV poseen información financiera y contable de los grandes patrimonios de personas jurídicas. Al final, las razones en contra de un IS a la riqueza poseen un tinte más político que técnico.

----------------------------------------------

- Estudiante del MA de Economía, New School for Social Research.

- Licenciada en Economía, Universidad del Pacifico y Egresada de la Maestría en Sociología, Pontificia Universidad Católica del Perú.

- Su metodología incluye el valor de capitalización de mercado de las empresas en la que estas personas tienen participación por medio de acciones. En ese sentido, el valor de la riqueza depende de los precios de las acciones en el mercado bursátil en una fecha especifica del año, este factor contextual hace que los valores estimados varíen dependiendo de las tendencias de los mercados nacionales e internacionales. Tanto los datos de ingreso como los del ranking Forbes fueron tomados extraídos del libro Riqueza y Desigualdad en el Perú. Una visión panorámica de Alarco, Castillo y Leiva (2019).

- La riqueza productiva total incluye la activos productivos y financieros.

Añadir nuevo comentario